“No es una reforma cualquiera. Es un cambio de paradigma. Y lo que está en juego no es menor.” — Luciano Pérez, socio de NHG.

El 17 de julio de 2025 entró en vigor una de las reformas más significativas a la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita (LFPIORPI). Para entender sus implicancias prácticas, desde Complif organizamos un webinar junto a Luciano Pérez, socio de Nader, Hayaux & Goebel (NHG), despacho líder en asesoría legal financiera.

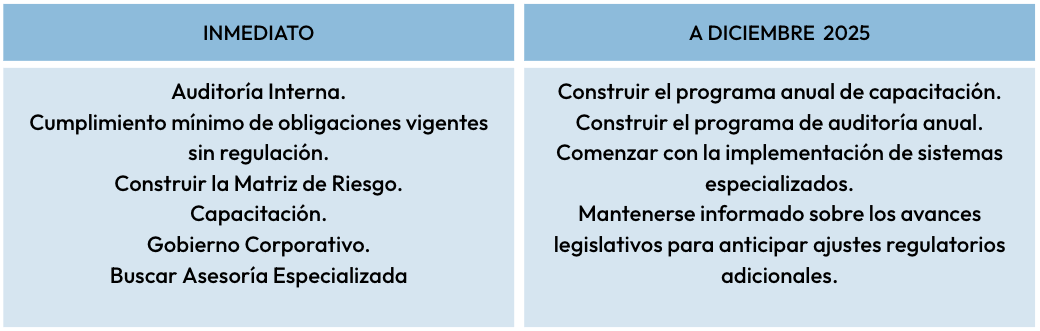

Durante el encuentro, desglosamos los aspectos técnicos de la reforma, pero también lo que muchas veces no se ve: riesgos reales, impacto operativo y, sobre todo, qué hacer desde ahora para evitar sanciones.

La reforma responde directamente a observaciones del Grupo de Acción Financiera Internacional (GAFI), con vistas a la evaluación mutua de 2026. El gran cambio: se abandona el enfoque puramente objetivo (si una actividad es o no vulnerable) y se pasa a un modelo basado en riesgos.

“Pasamos de un marco objetivo a un enfoque basado en riesgos. Ya no alcanza con saber si estás en el artículo 17. Ahora tenés que conocer a tu cliente, evaluar tu exposición y actuar en consecuencia.” — Luciano Pérez.

Esta transición implica que muchas de las obligaciones que antes aplicaban sólo a entidades financieras ahora también alcanzan a Sujetos Obligados de sectores no financieros. El mensaje es claro: cumplir por cumplir ya no alcanza.

“Hay obligaciones que ya están en vigor, pero todavía no existen medios para cumplirlas. Eso no exime: hay que documentar el intento.” — Luciano Pérez.

La reforma extiende de 5 a 10 años el plazo de conservación de documentación, e incorpora nuevos elementos: ahora también deben guardarse correspondencia, análisis previos y trazabilidad completa de cada cliente. Además, la identificación del Beneficiario Controlador ya no puede basarse solo en una declaración; se requiere evidencia documental que lo respalde.

“El expediente del cliente se duplica en tiempo… y en contenido.” — Luciano Pérez.

Los avisos de operaciones sospechosas deben enviarse en un máximo de 24 horas, incluso si la operación no se concreta. A la vez, cada organización debe desarrollar su propia matriz de riesgos, justificar sus decisiones y documentar el análisis detrás de cada caso.

Aunque las nuevas Reglas de Carácter General aún no fueron publicadas, la ley ya está vigente y debe cumplirse. No hay excusas por falta de lineamientos secundarios.

“Las sanciones no exigen dolo. Basta con el incumplimiento. Y las multas ya no son simbólicas. Pueden escalar muy rápido.” — Luciano Pérez.

En otras palabras, el riesgo regulatorio ya no es una posibilidad remota, y puede implicar tanto sanciones económicas como consecuencias penales.

La nueva LFPIORPI no es solo una carga normativa: es una oportunidad para profesionalizar el cumplimiento y proteger tu operación de riesgos innecesarios.

Desde Complif, acompañamos a las organizaciones que quieren ir más allá del mínimo legal, con soluciones digitales para automatizar procesos clave, construir trazabilidad real y minimizar la exposición a multas.

At Complif, we are here to help compliance and money laundering prevention teams to make their daily lives more efficient and reduce time and monitoring frictions. Write to us!.

For banks and financial institutions, onboarding new customers is a critical yet complex process. Compliance teams must balance regulatory requirements with customer experience while ensuring fraud prevention and risk management. Lengthy manual verifications and compliance hurdles often slow down account opening, leading to customer drop-offs and inefficiencies. Complif provides a seamless, automated solution that accelerates account origination while maintaining full regulatory compliance.

Banks and financial institutions must conduct periodic KYC (Know Your Customer) and compliance reviews to ensure ongoing due diligence and regulatory adherence. However, these reviews can be time-consuming, manual-intensive, and prone to inefficiencies. Complif transforms this process by automating periodic reviews, reducing compliance workload, and ensuring real-time risk assessment.